132-5977-8861

132-5977-8861

位置:学校动态 >天水税务师培训班收费情况

更新:2020/5/29 | 关注1905 人

证书含金量高到你颤抖

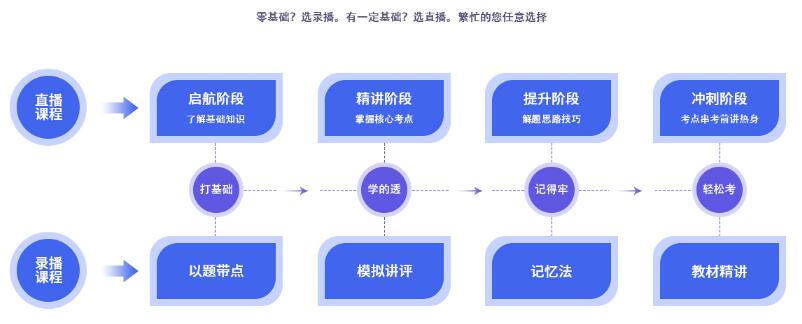

直录双轨课程,时间安排超灵活

四维一体辅考,备考路上不掉队

教学大咖阵容,轻松拿证不是梦

他们,资历老练!他们,经验丰富!他们,预测准确!

|  |  |  |  |

盛英会 授课经验:从教20年,长期从事会计考试培训工作 授课特点:旁证博弈,让知识点丰富有趣深刻;考试方法有独门秘方,深受学员喜爱;理论结合实务,记忆深刻,知识应用灵活自如; | 陈玉峰 授课经验:10年以上会计授课经验,多年大机构授课经验 授课特点:讲课轻松幽默,通俗易懂、条理清晰;课前十分钟互动,轻松进入学习状态;打鸡血与实操结合,学习趣味无穷;精准分析考点,时刻传递考试精髓 | 黄健军 注册会计师,中级会计师,律师,20年以上财务管理经验 授课特点:讲解生动、趣味无穷;结合考点讲解,结合图表法进行记忆,概括总结记忆,一句话掌握知识点;开创顺口溜记忆方法,使记忆更简便 | 余彬 授课特点:抽象问题具体化,冗杂考点清晰化;重难点考点把握精准,深入浅出,直击重点,擅用记忆法; 逻辑严密,思路清晰,条理性强; | 陈丹丹 授课特点:逻辑思维强,善于建立知识体系,增强学院记忆; 教学方式多样灵活,以图表呈现解题技巧;接地气的教学过程,擅用实例将复杂的问题简单化 |

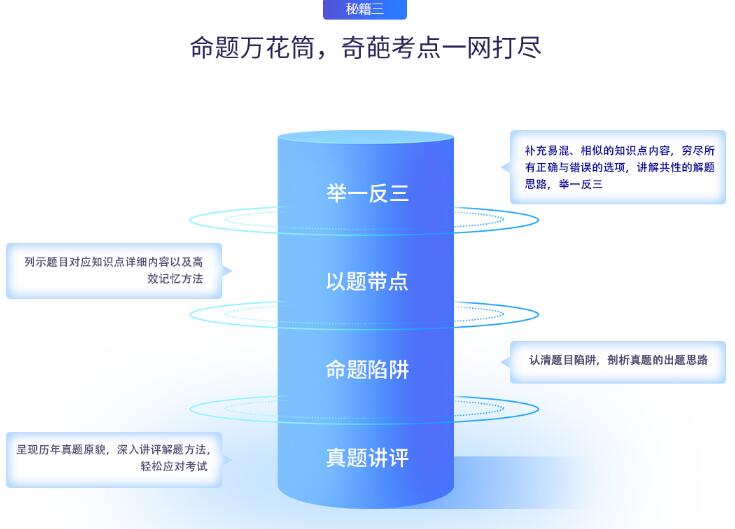

考霸魔方助理,下个考霸就是你

秘制辅考资料,为高效拿证加码

掌握这两种税的变化,2020税务师这个科目稳了!

天水恒企会计培训学校今天给大家梳理2020《税法二》的新法条法规。由于,企业所得税和个人所得税是税二科目的老大和老二,也是最重要的两个税种,再加上其他小税种变化不大,因此小编主要针对这两个税种的变化给大家着重提一下。

01

企业所得税

一、关于务院扶贫办关于企业扶贫捐赠所得税税前扣除政策的公告财政部(2019年第49号—2019年4月2日)为支持脱贫攻坚,现就企业扶贫捐赠支出的所得税税前扣除政策公告如下:

(1)自2019年1月1日至2022年12月31日,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于目标脱贫地区的扶贫捐赠支出,准予在计算企业所得税应纳税所得额时据实扣除。在政策执行期限内,目标脱贫地区实现脱贫的,可继续适用上述政策。“目标脱贫地区”包括832个国家扶贫开发工作重点县、集中连片特困地区县(新疆阿克苏地区6县1市享受片区政策)和建档立卡贫困村。

(2)企业同时发生扶贫捐赠支出和其他公益性捐赠支出,在计算公益性捐赠支出年度扣除限额时,符合上述条件的扶贫捐赠支出不计算在内。

(3)企业在2015年1月1日至2018年12月31日期间已发生的符合上述条件的扶贫捐赠支出,尚未在计算企业所得税应纳税所得额时扣除的部分,可执行上述企业所得税政策。

二、关于铁路债券利息收入所得税政策的公告财政部(2019年第57号—2019年4月16日)为支持国家铁路建设,现就投资者取得中国铁路总公司发行的铁路债券利息收入有关所得税政策公告如下:

(1)对企业投资者持有2019-2023年发行的铁路债券取得的利息收入,减半征收企业所得税。

(2)对个人投资者持有2019-2023年发行的铁路债券取得的利息收入,减按50%计入应纳税所得额计算征收个人所得税。税款由兑付机构在向个人投资者兑付利息时代扣代缴。

(3)铁路债券是指以中国铁路总公司为发行和偿还主体的债券,包括中国铁路建设债券、中期票据、短期融资券等债务融资工具。

三、关于保险企业手续费及佣金支出税前扣除政策的公告财政部(2019年第72号—2019年5月28日)现就保险企业发生的手续费及佣金支出企业所得税税前扣除政策公告如下:

(1)保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除。

(2)保险企业发生的手续费及佣金支出税前扣除的其他事项继续按照《财政部国家税务总局关于企业手续费及佣金支出税前扣除政策的通知》(财税〔2009〕29号)中第二条至第五条相关规定处理。保险企业应建立健全手续费及佣金的相关管理制度,并加强手续费及佣金结转扣除的台账管理。

(3)本公告自2019年1月1日起执行。《财政部国家税务总局关于企业手续费及佣金支出税前扣除政策的通知》(财税〔2009〕29号)第一条中关于保险企业手续费及佣金税前扣除的政策和第六条同时废止。保险企业2018年度汇算清缴按照本公告规定执行。

四、关于集成电路设计和软件产业企业所得税政策的公告财政部(2019年第68号--2019年5月17日)为支持集成电路设计和软件产业发展,现就有关企业所得税政策公告如下:

(1)依法成立且符合条件的集成电路设计企业和软件企业,在2018年12月31日前自获利年度起计算优惠期,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税,并享受至期满为止。

(2)本公告第一条所称“符合条件”,是指符合《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)和《财政部国家税务总局发展改革委工业和信息化部关于软件和集成电路产业企业所得税优惠政策有关问题的通知》(财税〔2016〕49号)规定的条件。

02

个人所得税

一、个人通过中华人民共和国境内公益性社会组织、县级以上人民政府及其部门等国家机关,向教育、扶贫、济困等公益慈善事业的捐赠(以下简称公益捐赠),发生的公益捐赠支出,可以按照个人所得税法有关规定在计算应纳税所得额时扣除。

前款所称境内公益性社会组织,包括依法设立或登记并按规定条件和程序取得公益性捐赠税前扣除资格的慈善组织、其他社会组织和群众团体。

二、个人发生的公益捐赠支出金额,按照以下规定确定:

(1)捐赠货币性资产的,按照实际捐赠金额确定;

(2)捐赠股权、房产的,按照个人持有股权、房产的财产原值确定;

(3)捐赠除股权、房产以外的其他非货币性资产的,按照非货币性资产的市场价格确定。

三、居民个人按照以下规定扣除公益捐赠支出:

(1)居民个人发生的公益捐赠支出可以在财产租赁所得、财产转让所得、利息股息红利所得、偶然所得(以下统称分类所得)、综合所得或者经营所得中扣除。在当期一个所得项目扣除不完的公益捐赠支出,可以按规定在其他所得项目中继续扣除;

(2)居民个人发生的公益捐赠支出,在综合所得、经营所得中扣除的,扣除限额分别为当年综合所得、当年经营所得应纳税所得额的百分之三十;在分类所得中扣除的,扣除限额为当月分类所得应纳税所得额的百分之三十;

(3)居民个人根据各项所得的收入、公益捐赠支出、适用税率等情况,自行决定在综合所得、分类所得、经营所得中扣除的公益捐赠支出的顺序。

四、居民个人在综合所得中扣除公益捐赠支出的,应按照以下规定处理:

(1)居民个人取得工资薪金所得的,可以选择在预扣预缴时扣除,也可以选择在年度汇算清缴时扣除。居民个人选择在预扣预缴时扣除的,应按照累计预扣法计算扣除限额,其捐赠当月的扣除限额为截止当月累计应纳税所得额的百分之三十(全额扣除的从其规定,下同)。个人从两处以上取得工资薪金所得,选择其中一处扣除,选择后当年不得变更。

(2)居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得的,预扣预缴时不扣除公益捐赠支出,统一在汇算清缴时扣除。

(3)居民个人取得全年一次性奖金、股权激励等所得,且按规定采取不并入综合所得而单独计税方式处理的,公益捐赠支出扣除比照本公告分类所得的扣除规定处理。

五、居民个人发生的公益捐赠支出,可在捐赠当月取得的分类所得中扣除。当月分类所得应扣除未扣除的公益捐赠支出,可以按照以下规定追补扣除:

(1)扣缴义务人已经代扣但尚未解缴税款的,居民个人可以向扣缴义务人提出追补扣除申请,退还已扣税款。

(2)扣缴义务人已经代扣且解缴税款的,居民个人可以在公益捐赠之日起90日内提请扣缴义务人向征收税款的税务机关办理更正申报追补扣除,税务机关和扣缴义务人应当予以办理。

(3)居民个人自行申报纳税的,可以在公益捐赠之日起90日内向主管税务机关办理更正申报追补扣除。居民个人捐赠当月有多项多次分类所得的,应先在其中一项一次分类所得中扣除。已经在分类所得中扣除的公益捐赠支出,不再调整到其他所得中扣除。

六、在经营所得中扣除公益捐赠支出,应按以下规定处理:

(1)个体工商户发生的公益捐赠支出,在其经营所得中扣除。

(2)个人独资企业、合伙企业发生的公益捐赠支出,其个人投资者应当按照捐赠年度合伙企业的分配比例(个人独资企业分配比例为百分之百),计算归属于每一个人投资者的公益捐赠支出,个人投资者应将其归属的个人独资企业、合伙企业公益捐赠支出和本人需要在经营所得扣除的其他公益捐赠支出合并,在其经营所得中扣除。

(3)在经营所得中扣除公益捐赠支出的,可以选择在预缴税款时扣除,也可以选择在汇算清缴时扣除。

(4)经营所得采取核定征收方式的,不扣除公益捐赠支出。

七、非居民个人发生的公益捐赠支出,未超过其在公益捐赠支出发生的当月应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除。扣除不完的公益捐赠支出,可以在经营所得中继续扣除。非居民个人按规定可以在应纳税所得额中扣除公益捐赠支出而未实际扣除的,可按照本公告第五条规定追补扣除。

八、国务院规定对公益捐赠全额税前扣除的,按照规定执行。个人同时发生按百分之三十扣除和全额扣除的公益捐赠支出,自行选择扣除次序。

九、公益性社会组织、国家机关在接受个人捐赠时,应当按照规定开具捐赠票据;个人索取捐赠票据的,应予以开具。个人发生公益捐赠时不能及时取得捐赠票据的,可以暂时凭公益捐赠银行支付凭证扣除,并向扣缴义务人提供公益捐赠银行支付凭证复印件。个人应在捐赠之日起90日内向扣缴义务人补充提供捐赠票据,如果个人未按规定提供捐赠票据的,扣缴义务人应在30日内向主管税务机关报告。机关、企事业单位统一组织员工开展公益捐赠的,纳税人可以凭汇总开具的捐赠票据和员工明细单扣除。

十、个人通过扣缴义务人享受公益捐赠扣除政策,应当告知扣缴义务人符合条件可扣除的公益捐赠支出金额,并提供捐赠票据的复印件,其中捐赠股权、房产的还应出示财产原值证明。扣缴义务人应当按照规定在预扣预缴、代扣代缴税款时予扣除,并将公益捐赠扣除金额告知纳税人。个人自行办理或扣缴义务人为个人办理公益捐赠扣除的,应当在申报时一并报送《个人所得税公益慈善事业捐赠扣除明细表》(见附件)。个人应留存捐赠票据,留存期限为五年。

十一、本公告自2019年1月1日起施行。个人自2019年1月1日至本公告发布之日期间发生的公益捐赠支出,按照本公告规定可以在分类所得中扣除但未扣除的,可以在2020年1月31日前通过扣缴义务人向征收税款的税务机关提出追补扣除申请,税务机关应当按规定予以办理。

本文链接:http://www.91soxue.com/news/21657.html

详情请进入 天水恒企会计培训学校 咨询电话:132-5977-8861 点击咨询

上一篇: 天水注册会计师培训班费用多少 下一篇: 天水恒企会计培训学校有哪些优势

扫码免费预约试听